☆本サイトで紹介されている商品・サービス等のリンクにはアフィリエイト広告を利用しているものも含まれます

「アンちゃんのんびり育児日記」では0歳児子育て中の新米ママが 日々の育児での大変なことや嬉しかったこと、日々思ったことなどを綴っていくブログです

妊娠中から【お金の大学】という本を読み、お金について勉強し始めました

それまであまりきちんと考えずお金を使っていたのですが、【家計管理】の大切さがわかり、目から鱗でした

そんなお金の勉強も初心者の私が今やっている家計管理について記載していきます♪

今までの私のお金事情【独身時代~お金の勉強をするまで】

独身、一人暮らし時代は特にあまり考えず、使いたいようにお金を使っていました

給料から天引きで【月6万円は貯金する】ということはルールとして決めてやっていましたが、それ以外は「節約しなきゃ!」とはあまり思わず使っていました

しかし、そこまで物欲が強かったり、ブランド品が好きなわけではなかったので「お金がないー!」と困ることはあまりなかったです

趣味でジムへ行ったり、ヨガに通ったり、海外旅行へ行ったり、友達と飲みに行ったり・・・などなど

楽しいことや好きなことにはお金を使い、「遊ぶために仕事するんだ!」というスタンスでした

結婚した時は、多くはないですが多少の貯金はありました

夫は貯金はほとんどなかったですが・・・笑

結婚し、子どもができ、「お金って大事だよね・・・。そろそろちゃんとお金の管理をしなきゃだよね・・・」と思い始めました

そんな時、【お金の大学】という本や【誰も教えてくれないお金の話】といった本を読みお金について学びました

お金について勉強してから実践した8つのこと

固定費を見直す

毎月決まって出ていくことが確定している固定費を減らすことがまずは一番大切です

固定費とは、住宅ローンや家賃、携帯代、光熱費、サブスク費、保険料などです

固定費は一度見直せば、満足度はそこまで下がることなく、毎月の支出を減らすことができます

例えば、私はスマホ代をドコモからahamoへ変更することで、月々の使用料が3000~4000円安くなりました

通信速度や使用感は全く変わらず、料金のみ安くなったのでかなり助かります

また、ドコモのキャリアメールも月々300円程度かかっていたのですが、こちらも解約しました

300円も1年で3600円、5年で18000円と思うとチリツモですよね

住宅ローンや保険については、後ほど記載していきますが、固定費をまず見直すことから始めることが大切です!!

必要な保険に入り、不必要な保険は解約する

もしもの時に保険に入っておくことはとても大切ですが、人によって必要な保険と不必要な保険があります

私の場合、住宅は持ち家なので火災保険は必要

車を運転するので自動車保険は必要

夫と子供がいるので生命保険は必要 と考えています

必要な保険はこれらですが、保険会社によって料金も保障内容も大きく変わってきます

見積りを比べたり、保障内容と保険料をきちんと考慮して保険会社を選ぶことは大切です

また、保険について学ぶ前は終身保険と医療保険に介入していましたが解約しました

終身保険は貯蓄型保険ですが、保険と貯蓄は分ける必要があるため、掛け捨ての生命保険に加入し、終身保険は解約しています

医療保険は高額医療制度、付加給付制度といった制度があることを知り、必要ないなとわかりました

保険会社は不安をあおってくるので、色々と備えておきたい気持ちはわかりますが、公的保険もあるので保険は最低限にして、残りは貯金や投資へ回していくようにしています

住宅ローンの借り換えを検討する

住宅ローンって支出のかなりの割合を占めるためとても大事です

固定金利、変動金利それぞれのメリット・デメリットがあるかと思いますが我が家は変動金利を選択しています

そして、住宅ローンの借り換えシミュレーションは、ネットで簡単にできるので一度やってみると良いと思います

我が家の場合、金利が安い「SBIネット銀行」、「auじぶん銀行」で借り換えシミュレーションを実施してみましたが・・・

結果としては借り換えはしませんでした

手数料などを加味すると今のままの方が安かったからです

結果乗り換えなかったとしても、【今の金利が一番低くて、ベストな選択】とわかったことが良かったです

シミュレーションをしてみて、安くなるようなら借り換えすれば、月々の負担額は大きく変わってくるのでやってみる価値はあるな~と思いました♪

無駄なカードや口座を解約する

今までは、3枚クレジットカードを所有し、用途によって使い分けていました

しかし、クレジットカードを1つにすることで支払いもまとめることができるし、ポイントも1つのに集約できるし、各カードの管理をしなくても良くなるので楽になりました

銀行の口座も、使い分けしていても、なんか面倒くさいし、管理が大変だよな~と思い、1つに減らしました

「このカードの引き落としはこの日で、こっちのカードは来週で・・・」と考えたり、それぞれの銀行の残金を把握したりすることで脳のリソースを使うので、カードや銀行は厳選した方が楽ですね!!

現金からキャッシュレス決済にする

以前は現金派でした

キャッシュレスだと、何にいくら使ったかわかなくなって浪費しそう~と思っていたからです

しかしキャッシュレスはめちゃ楽なことに気づいてしまいました

銀行からお金を引き出す手間はなくなるし、財布がパンパンになることもなく荷物も減るし、会計もスムーズです

子連れだと、現金を財布から出したり、入れたりだけでも大変なんです

キャッシュレスならスマホでさくっと支払いできるので子連れで抱っこ紐やベビーカーで買い物するにはとても助かっています

また、マネーフォワードというアプリと連携することで、何にいくら使ったかの明細もすぐに確認できるので使いすぎも防ぐことができます♪

医療費控除やふるさと納税を活用する

医療費控除やふるさと納税を活用することで節税になります

ぶっちゃけこれらの制度について詳しく説明できないのですが・・・

とりあえず、夫と協力しながら確定申告してみました

ふるさと納税は様々な返礼品があり、選ぶのも楽しいですよね

最近はスマホで簡単にワンストップ申請できるので、申請も楽にできました

新NISAを始める

新NISAも細々ですがやっています

毎月の支出を管理し、【これくらいなら投資に回せるぞ】といったことを試算しておくことは大切ですが、少しずつでもこつこつ投資しておけば将来に役に立つはずです♪

子どもがいるので、将来の大学資金も考えておく必要があります

まだ0歳なので、大学まで18年くらいあるため十分投資期間は確保できます

新NISAをするなら早めに!が大事ですね

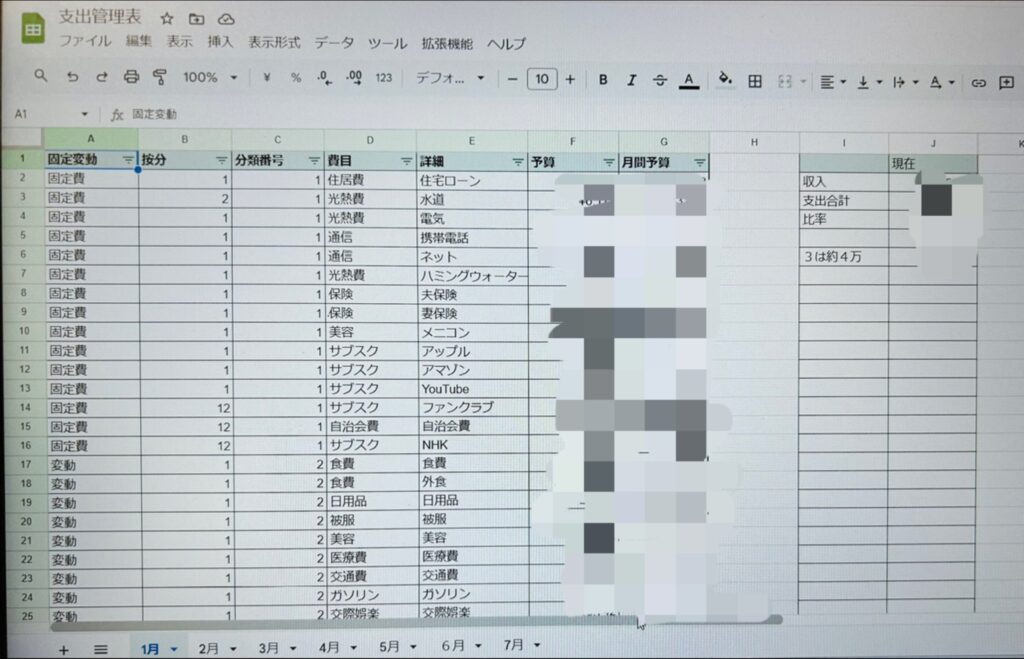

収支を可視化する

毎月、何にいくら使ったかを抜けもれなく把握することが大切です

家電の買い替えや旅行、病気、子どもの急な出費など突然の出費が痛手になることが多いので、あらかじめそういった想定外の支出も念頭に置いておく必要があります

こうやって可視化すると、「え~こんなに使ってるの?」と驚くことが多いです

食費や外食費を削るとカツカツしてしまうので、ご褒美として外食したり、好きなお菓子を買うなどして自分の機嫌は自分で取ることも大切ですよね♪

まとめ・・・お金は大切!!ケチケチしすぎず上手に使おう

お金はあるに越したことはないですし、大切ですよね

しかし、生きていくにはお金はかかりますし、子どもに使うことも増えました

将来のためにお金は溜めつつ、今を楽しく生きていくためにも、上手に使っていきたいと思います♪

お金の勉強は引き続き続けていきたいと思います!!!

知らなくて損することもあるので、自ら学んでいくことが大切ですね!!

読んで頂きありがとうございました

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/3a4e9610.f9a0730a.3a4e9611.a8c445cc/?me_id=1213310&item_id=19998659&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F8786%2F9784023318786_1_5.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/3a4e9610.f9a0730a.3a4e9611.a8c445cc/?me_id=1213310&item_id=14006711&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fbook%2Fcabinet%2F9499%2F9784861139499.jpg%3F_ex%3D128x128&s=128x128&t=picttext)